Helfen (Mikro-) Versicherungen die Ziele für nachhaltige Entwicklung zu realisieren? Teil IV

Nun sind wir beim letzten Artikel der kurzen Artikelserie, in der die Unterstützung der Erreichung der sustainable development goals (SDGs) durch (Mikro-) Versicherungen aufgezeigt wird. Heute sehen wir uns das SDG 13 „Maßnahmen zum Klimaschutz“ genauer an:

SDG 13 Maßnahmen zum Klimaschutz

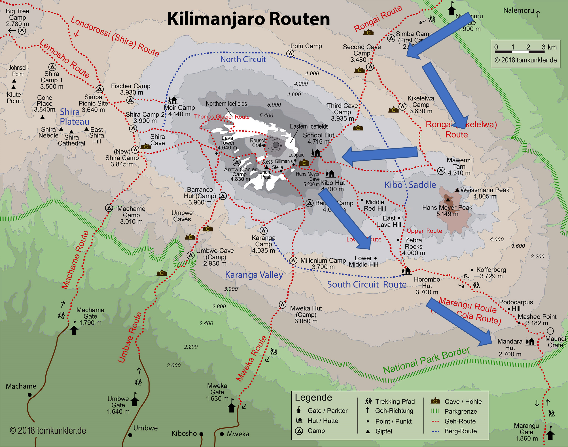

Wie bereits in der Erklärung zu SDG 1 “Keine Armut“ beschrieben wurde, können Versicherungen ganze Wirtschaftszweige absichern und damit zur Stabilität der Ökonomie eines Staates beitragen. Damit einher geht auch die Sicherung von Maßnahmen zum Klimaschutz. Entwicklungs- und Schwellenländer liegen häufig in den durch den Klimawandel besonders betroffenen Regionen. So trifft z. B. die Dürre besonders manche Länder Afrikas, die ohnehin mit erheblicher Hitze und Wassermangel zu kämpfen haben.

Die negativen Effekte des Klimawandels entwickeln sich langfristig und können per se nicht versichert werden. So werden z. B. die Strände der Küste von Ghana zunehmend vom Wasser eingenommen und die Fischer zurückgedrängt. Mit zunehmend fehlenden Fischreserven verlieren sie ihre Lebensgrundlage. Dieses ist nicht versicherbar, aber die Wetterereignisse, die sich aus dem Klimawandel in immer zunehmenden Maßen entwickelt, sind es.

Ebenso ist die zunehmende Vertrocknung mancher Regionen in Afrika nicht versicherbar. Aber durch die Absicherung von Kleinbauern gegen Extremwetterereignisse kann zumindest die Grundlage geschaffen werden, dass die Gebiete, die heute bewirtschaftet werden können, auch weiterhin bepflanzt werden und nicht aufgrund von brach liegendem Land zunehmend zur Wüste verkommen.

So wurde z. B. die ARC (African Risk Capacity) Group gegründet, um afrikanische Regierungen bei der Extremwetterprävention und -bewältigung zu unterstützen. Sie sollen ihre Kapazitäten für eine bessere Planung, Vorbereitung und Reaktion auf Naturkatastrophen, ausgelöst durch z. B. Extremwetterereignisse und Epidemien, verbessern. Darüber hinaus werden ergänzende Risikopooling- und Risikotransferdienste bereitgestellt. Ferner werden den Mitgliedstaaten Dienstleistungen zum Kapazitätsaufbau und zur Notfallplanung, Zugang zu hochmodernen Frühwarnsystemen sowie Risikopooling- und -transfereinrichtungen zum Aufbau von Widerstandsfähigkeit gegen Naturkatastrophen wie Dürren und tropische Wirbelstürme angeboten.

Ein anderes Beispiel ist der Caribbean Catastrophe Risk Insurance Facility (CCRIF). Hier werden die Risiken von verschiedenen karibischen Staaten und Inseln gepoolt. Die Motivation der Gründung des Pools war finanziellen Auswirkungen von verheerenden Hurrikans und Erdbeben zu vermindern, in dem schnell finanzielle Liquidität bereitgestellt wird.

In dieser Artikelserie wurde anhand von drei SDGs aufgezeigt, dass (Mikro-) Versicherungen einen „Impact“ auf die Ziele für nachhaltige Entwicklung haben. Darüber hinaus werden durch (Mikro)-Versicherungen weitere Ziele indirekt gestärkt. So führt zum Beispiel auf Ebene der einzelnen Person die Absicherung von finanziellen Risiken dazu, dass den Kindern eine umfassende Bildung (SDG 4) ermöglicht wird, die nicht möglich wäre, wenn alle finanziellen Ressourcen aufgrund von Schadenfällen aufgebraucht wären. Auf der Ebene der Staaten führen (Mikro-) Versicherungen zu mehr Gleichheit zwischen den Staaten (SGD 10). Wenn z. B. in Afrika Staaten mit hoher Dürre Die Folgen von Wetterkatastrophen absichern führt dieses zu mehr Gleichheit, als wenn sie über Wetterkatastrophen in einen wirtschaftlichen Negativstrudel geraten.

Ansprechpartner für das Thema Mikroversicherung ist Manuela von Göler.

Siehe dazu:

- GIZ (Hrsg.): Inclusive Insurance and the sustainable development goals, Eschborn, 2017.

- Website der African Risk Capacity Group: https://www.arc.int/

- Website der Caribbean Catastrophe Risk Insurance Facility: https://www.ccrif.org/